اوراق قرضه چیست؟

ارسال شده توسط سنترال بورس

1401-03-10

48 بازدید

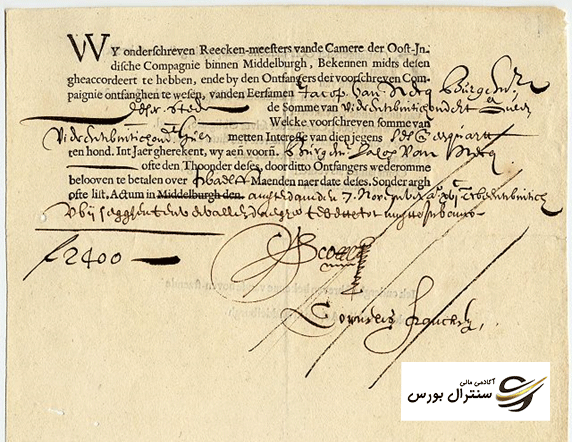

برای پاسخ به سوال اوراق قرضه چیست؟ بایستی ابتدا به تعریف آن بپردازیم. اوراق قرضه (Bond)، یک روش سرمایهگذاری است که فرد سرمایهگذار به اشخاص حقوقی پولی را به عنوان قرض میدهد و از آن طرف قرضگیرنده متعهد می گردد با پرداخت سود دورهای ثابت پول دریافتی اولیه را در بازه زمانی مشخص مسترد نماید. اوراق قرضه ، برای تأمین مالی پروژهها و فعالیتهای دولتی و شهری مانند شهرداریها و دولتهای داخلی و خارجی، منتشر میشود. به خاطر داشته باشید که ناشر این اوراق ، فقط برای تأمین مالی مورد نیاز خود، این اوراق را منتشر نمیکند، بعضا ممکن است برای شرکت و یا سازمان دیگری اقدام به انتشار این اوراق نماید. انتشار اوراق با درآمد ثابت، برای تأمین مالی مورد نیاز شرکتها، روش مناسبتری در برابر فروش سهام است. چون دارندگان اوراق مثل سهامداران، مالکان شرکت محسوب نمیشوند و برای همین اجازه دخالت در امور شرکت را نخواهند داشت.

گاها سوالی که در ذهن همه شکل میگیرد این است که اوراق قرضه چیست و آیا با خرید آن ما از صاحبان آن مجموعه نیز تلقی می شویم؟ در واقع میتوان گفت که صاحبان این اوراق، طلبکاران شرکت به حساب میآیند. هنگامی که شما خرید اوراق با درآمد ثابت را به عنوان روشی در جهت سرمایهگذاری انتخاب کنید، به شرکت منتشر کننده اوراق، پول وام میدهید. در برابر آن شرکت متعهد میگردد در طول مدت آن، به شما بهره بپردازد. مقدار و دوره زمانی پرداخت بهره به شرایط اوراق انتشار یافته وابسته است. هر چه قدر اوراق بلندمدتتر باشد، بهره پرداختی بیشتر خواهد بود. پرداخت بهره ، به صورت ماهانه، سه ماهه، شش ماهه و سالانه است. هنگامی که این اوراق به موعد خود برسند، نهاد مقابل اصل پول را بازپرداخت میکند.

پس خرید اوراق با درآمد ثابت مثل خرید سهام، یک نوع سرمایهگذاری محسوب میشود. با این تفاوت که با خرید سهام، شما مالکیت مقداری از شرکت را به خود اختصاص میدهید و میزان بازدهی سرمایهگذاری شما به مقدار سودی که شرکت کسب میکند، بستگی دارد. به همین خاطر است که خرید سهام، ریسک بیشتر و نوسان بیشتری دارد. کسانی که می دانند اوراق قرضه چیست با توجه به تفکرشان بین سهام و آن انتخاب می کنند. نکته بعدی این که در رابطه با اوراق با درآمد ثابت بایستی بدانید این است ، این اوراق قابلیت مبادله دارند و اگر شخصی اوراق خود را کمتر از مقدار اسمیاش بفروشد، عنوان میشود فروش با تنزیل انجام گرفته است و اگر بیشتر از مقدار اسمیاش بفروشد ، گفته میشود که اوراق با صرف به فروش رفته است.

انواع اوراق قرضه

حال اینک که دانستیم اوراق قرضه چیست به انواع آن می پردازیم.

اوراق قرضه دولتی:

دولتها در جهت تامین مالی برنامهها، پرداخت حقوق و به ویژه پرداخت صورتحسابها، اوراق قرضه منتشر میکنند. اوراق قرضهی کشورهایی مثل آمریکا، که با ثبات تر هستند جزو امنترین سرمایهگذاریها شناخته میشود. اما در طرف مقابل، اوراق قرضه در کشورهای در حال توسعه، دارای ریسک بالاتری هستند. دولت آمریکا اوراق را از طریق خزانهداری و چندین نهاد دولتی مختلف صادر میکند. در آمریکا به اوراق قرضهای که بازپرداخت سررسید آنها کمتر از 12 ماه باشد، اصطلاحا T-bills، اوراق قرضه با سررسید بین ۱ تا ۱۰ سال را T-notes و بیشتر از ۱۰ سال را اوراق خزانهداری میگویند. در بعضی از موارد، بهرهی دریافتی اشخاص مشمول مالیات بر درآمد نمیشود.

اوراق قرضه در آمریکا

اوراق قرضه شهرداری:

این اوراق برای تأمین مالی عملیاتها یا برای پرداخت هزینه پروژهها، توسط شهرها، کشورها و مناطق گوناگون صادر میشوند. شهرداریها به طور معمول هنگامی اوراق با درآمد ثابت صادر می کنند که به مقدار پولی بیش از پول دریافتی به عنوان عوارض احتیاج داشته باشند. همچنین برای اجرای پروژههایی مثل ساخت بیمارستان، مدرسه، نیروگاه، خیابان، پل و… این اوراق را صادر میکنند و از مردم قرض میگیرند.

اوراق قرضه شرکتی:

این نوع از اوراق قرضه توسط یک شرکت یا یک کسب و کار صادر می گردد که به منظور تامین مالی و جبران هزینه های آنها صورت می گیرد. ریسک این نوع از اوراق از ریسک اوراق قرضه دولتی بیشتر می باشد ولی مشخصا دارای سود بیشتری است. نکته جالب توجه اینکه این گونه اوراق ها، تنوع بالای دارند اما از عیوب آن می توان به مالیاتی که به آنها تعلق می گیرد اشاره نمود.

این اوراق چه ویژگی هایی دارند:

دارنده این اوراق طلبکار شرکت تلقی می گردد که محق به دریافت اصل مبلغ اسمی و بهره آن می باشد و حق و حقوق وی در سند قرارداد تعیین می شود.

دارنده این اوراق دارای هیچ نوع مالکیتی در شرکت نمی باشد و سود سهام سهامداران ، به او تعلق نمی گیرد.

این اوراق سر رسید مشخصی دارند که بعضی از آنها در یک مقطع مشخص زمانی به سررسید می رسند و برخی دیگر نیز به تدریج سر رسید می شوند.

اوراق قرضه معمولا ارزش اسمی مشخصی دارند.

اگر ناشر اوراق ورشکست بشود، دارندگان اوراق نسبت به صاحبان سهام برای دریافت اصل و فرع سرمایه خود حق تقدم دارند.

برخی از شرکت ها برای ایجاد جذابیت بیشتر برای سرمایه گذاران اوراق همراه با وثیقه منتشر می نمایند.

دارندگان این اوراق در مجامع شرکت حق رای ندارند.

اگر این اوراق به صورت خصوصی عرضه بشوند، تنها ناشر و خریدار حق فروش را خواهند داشت.

اگر شما قصد دارید از بازار فارکس و ارزهای دیجیتال کسب درآمد پایدار داشته باشید ، آکادمی مالی سنترال بورس اقدام به برگزاری آموزش تخصصی فارکس و ارزهای دیجیتال بصورت حضوری در تهران کرده است .

برای مشاهده جزئیات دوره حضوری فارکس و ارزهای دیجیتال در تهران روی دکمه زیر کلیک کنید

مطالب زیر را حتما مطالعه کنید

آموزش فارکس را از کجا شروع کنیم؟

در این مقاله قصد داریم به شما آموزش دهیم که...

کسب درآمد دلاری

در این مقاله قصد داریم یکی از بهترین روش های...

سجام چیست ؟

در این مقاله قصد داریم راجب سجام چیست صحبت کنیم...

چگونه در بورس کالا خودرو خریداری کنیم؟

در این مقاله قصد داریم به سوال چگونه در بورس...

آموزش حرفه ای ارز دیجیتال

در این مقاله قصد داریم در باره آموزش حرفه ای...

آموزش حرفه ای بورس

در این مقاله قصد داریم راجب آموزش حرفه ای بورس...

دیدگاهتان را بنویسید